法人経営者であれば誰しも、設立後に「役員報酬を設定する」、あるいは、その後に「役員報酬を変更する」局面を経験するかと思います。

役員報酬は、好き勝手に変更してしまうと、税務上、思いもよらぬ不利益を被る可能性があります。

今回は役員報酬を変更する際の手続の流れや、適切なタイミングについて紹介します。

目次

1. そもそも「役員報酬」とは?

役員報酬とは、その名の通り、法人の「役員」に対して支給する「報酬」のことをいいます。

簡単なことのようですが、では、

- 配偶者は役員に該当するのか?

- 役員に対して賞与を支給してもいいのか?

と言われると、頭を悩ませる方も多いのではないでしょうか?

そこでまずは「役員」とは何か、「報酬」とは何か、確認していきます。

(1) 役員とは?

税法における役員は、会社法上の役員と範囲が異なります。「取締役」や「監査役」はもちろん、実質的に経営に従事している人も役員に含まれるのです。

例えば、副業が勤務先にバレたくないという理由から、配偶者の方を代表取締役として会社を設立したとします。

この場合、税法上は配偶者の方のみならず、法人を設立したご自身も、実質的に経営に従事しているとなれば「役員」とみなされてしまいます。

役員の範囲(出典:国税庁HP)

1 法人の取締役、執行役、会計参与、監査役、理事、監事および清算人

2 1以外の者で次のいずれかに当たるもの

(1) 法人の使用人(職制上使用人としての地位のみを有する者に限ります。)以外の者で、その法人の経営に従事しているもの

(2) 同族会社の使用人(職制上使用人としての地位のみを有する者に限ります。)のうち、次に掲げるすべての要件を満たす者で、その会社の経営に従事しているもの

イ その会社の株主グループをその所有割合の大きいものから順に並べた場合に、その使用人が所有割合50パーセントを超える第一順位の株主グループに属しているか、または第一順位と第二順位の株主グループの所有割合を合計したときに初めて50パーセントを超える場合のこれらの株主グループに属しているか、あるいは第一順位から第三順位までの株主グループの所有割合を合計したときに初めて50パーセントを超える場合のこれらの株主グループに属していること。

口 その使用人の属する株主グループの所有割合が10パーセントを超えていること。

ハ その使用人(その配偶者およびこれらの者の所有割合が50パーセントを超える場合における他の会社を含みます。)の所有割合が5パーセントを超えていること。

(2) 報酬とは?

税法では、法人の税金計算上の経費として認められる役員報酬が3種類規定されています。

この3種類に当てはまらない報酬を支給することも可能ですが、その場合、税法では認められない役員報酬となり、法人の税金計算上、当該報酬は経費として認められなくなってしまいます(≒その分、支払う税金が多くなります)。

① 定期同額給与

「役員報酬は毎月同額でなければならない」

ということは多くの方が耳にしたことがあると思います。

毎月同じ金額を支給する役員報酬を定期同額給与といいます。役員報酬を使った法人の利益調整を防止する観点から、毎月一定額を支給しなければならないとされているのです。

ただし、事業年度の途中で大幅に業績が下落してしまった等、一定の要件に該当する場合には、事業年度の途中であっても定期同額給与の金額を変更することが可能です。

② 事前確定届出給与

役員への賞与は原則として損金(経費)として認められません。

これも意図的に法人の利益を調整することを防止することが目的となります。

しかし、事前に賞与金額及び支給時期を定めて税務署へ届出した場合は、その支給する賞与は事前確定届出給与として損金(経費)とすることができます。

役員に対する賞与は、「事前確定届出給与」の要件に該当したものであれば、損金(経費)として認められています。

③ 業績連動給与

業績連動給与とは、法人の利益等に連動して支給する役員報酬です。

業績連動給与は、株式の50%超を経営者や親族が保有している、所謂、オーナー企業には適用できません。従って、実質的に中小企業が業績連動給与を支給することは難しく、上場企業向けの制度であるといえます。

業績連動給与を損金(経費)とするためには、「有価証券報告書」等において、どのような指標に連動して報酬を計算しているか等を開示することが求められます。

「役員に対して賞与を支給することや、業績に応じて給与を支給することはできない」と思われていた方もいるかもしれませんが、このように、要件を満たすことで余計な税金を支払わずに役員報酬を支給することは可能です。

2. 役員報酬を変更する手続

ここからは、役員報酬を初めて設定する、あるいは、役員報酬を変更する際の手続の流れを確認していきましょう。

(1) 役員報酬の金額を決める

まずは役員報酬をいくらに設定するかを決めます。経験則にはなりますが、多くの場合、金額決定の際に重要となるのは以下の3点です。

- 生活費としていくら必要か?

- 法人の今後の業績見込や予算などを基に、いくら支給することが可能か?

- 法人でかかる税金と、個人でかかる税金を比較して、最も税金が抑えられる金額はいくらか?

特に3つ目の論点は計算が難解になるため、役員報酬のシミュレーションが可能な税理士に相談するのが良いでしょう。

(2) 株主総会(社員総会)を開催し、議事録を作成する

一般に、役員報酬の決定/変更は、株式会社の場合は「株主総会」(決定機関が「取締役会」となる会社もあります)を開催して行います。

合同会社では、「社員総会」が設置されている場合には「社員総会」を開催し、設置されていない場合には「同意書」や「決定書」を残します。

税務調査においては、役員報酬の決定根拠資料の開示が求められることもあります。

総会の開催が形式的になるオーナー系株式会社や、社員総会を設置していない合同会社もあるでしょうが、議事録(または同意書、決定書)の作成は必ず行うようにしましょう。

【株式会社の例】

株主総会議事録

開催日時 令和〇〇年〇〇月〇〇日 午後〇時

開催場所 〇〇〇〇株式会社 本社

出席者;

発行株式総数 100株

この議決権を行使することができる株主の数 2名

この議決権を行使することができる株主の議決権の数 100個

出席株主数 2名

出席株主の議決権の数 100個

代表取締役〇〇〇〇が議長となり、開会を宣し、出席株主数及び議決権数が本総会の各議案の決議に必要な定足数を充たしている旨を述べ、下記のとおり議案の審議に入った。

第1号議案 役員報酬金額決定の件

議長が、役員報酬金額については下記のとおりとしたい旨を説明し、その賛否を議場に諮ったところ、全員一致をもってこれに賛成した。

代表取締役 ○○○○ 月額役員報酬 900,000円

取締役 ○○○○ 月額役員報酬 600,000円

変更の時期 令和〇〇年〇〇月〇〇日支給分より

・

・

以上をもって本日の議事を終了したので、午後〇時〇分、議長は閉会を宣した。

上記の決議を明確にするため議事録を作成し、本議事録を作成しここに記名押印する。

令和〇〇年〇〇月〇〇日

〇〇〇〇株式会社 株主総会

議長 代表取締役 〇〇〇〇 ㊞

取締役 〇〇〇〇 ㊞

【合同会社の例】

社員総会で決定する場合には株式会社の株主総会と同様です。

一方で、合同会社の場合、社員総会の設置は義務ではないため、同意書(または決定書)の様式を採ることも多いです。

その場合でも、役員報酬変更の証跡を残すため、「同意書」や「決定書」は必ず作成しておきましょう。

同 意 書

令和〇〇年〇〇月〇〇日、当社本社において、下記のとおり決定した。

記

業務執行社員 ○○○○ の役員報酬を、令和〇〇年〇〇月〇〇日支給分より、次のとおり決定する。

1.報酬金額 月額 900,000円

以上

上記について、決定したことを証するため、この同意書を作成し、次のとおり署名捺印する。

令和〇〇年〇〇月〇〇日

合同会社 〇〇〇〇

業務執行社員 ○○○○ ㊞

社 員 ○○○○ ㊞

社 員 ○○○○ ㊞

(3) 社会保険の手続

役員報酬の変更により社会保険の「標準報酬月額」等級が2等級以上増減する場合、毎年7月の定時決定とは別に、社会保険の変更手続が必要となります。

具体的には「被保険者報酬月額変更届」を提出することとなりますが、詳細は社会保険労務士又は日本年金機構に確認をして手続をするようにしましょう。

- 日本年金機構HP:随時改定(月額変更届)

3.金額をいくらと設定するか?

最も悩ましい論点です。

株主=役員の場合で、一定の利益が見込める法人の場合、法人と個人を合計した手残り額を最大にしたいと考えることもあるでしょう。

そのためには様々なシミュレーションをして最適解を出す必要がありますので、役員報酬のシミュレーションが得意な顧問税理士に相談することをお奨めします。

4.役員報酬(定期同額給与)を設定/変更するタイミング

前段「1.そもそも「役員報酬」とは? (2)報酬とは ①定期同額給与」のパートで、定期同額給与は、毎月同じ金額を支給する必要があると説明しました。

それでは、税法上、いつのタイミングなら定期同額給与の金額を変更して問題ないのでしょうか?

それは、事業年度開始の日から3か月以内です。会社設立後に初めて定期同額給与を設定する場合も同様で、この場合、法人設立から3ヶ月以内となります。

もし、定期同額給与が自由に変更できるとすれば、オーナー会社は役員報酬の金額を増減させることで納税額をコントロールできてしまいます。

そのため税法では、「期首から3月以内」の改定でなければ、役員報酬の損金(経費)算入を認めない、としているのです。

ここからは、3月決算の会社を例に、損金(経費)として認められる変更タイミングと、認められない変更タイミングについて紹介していきます。

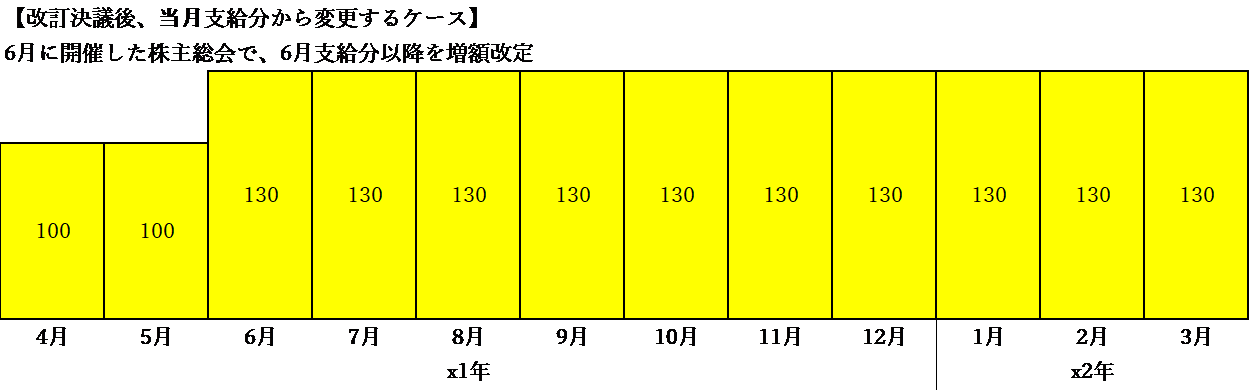

(〇)認められるケース①

6月支給分から役員報酬を増額改定していますので、このケースでは全額損金(経費)算入が認められます。

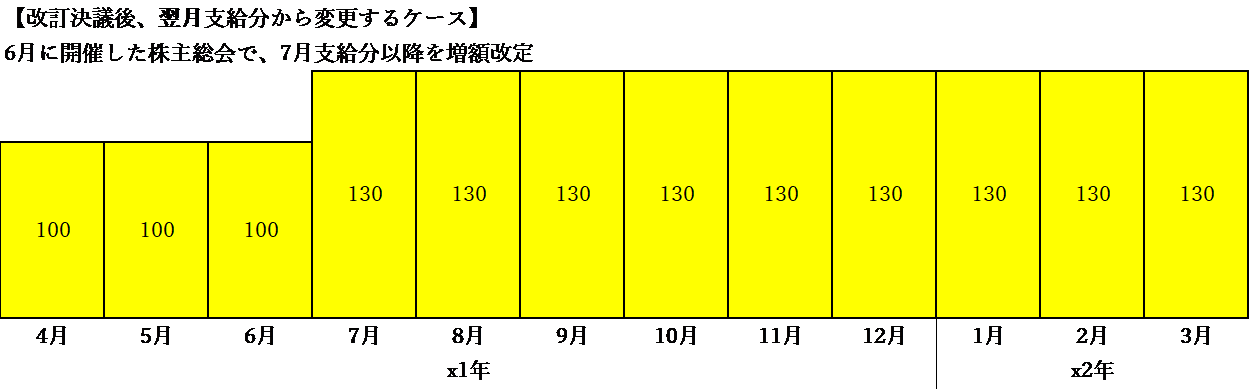

(〇)認められるケース②

7月支給分から役員報酬を増額改定していますが、このケースでも全額損金(経費)算入が認められます。

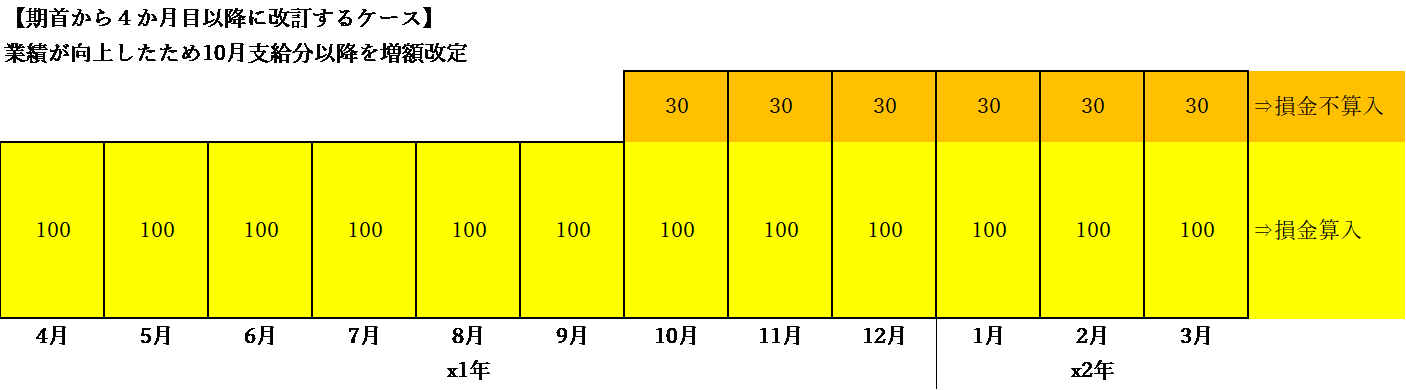

(×)認められないケース①

このように、期首から3か月を経過して役員報酬を増額改定した場合、改定後の増加部分は損金(経費)として認められません。

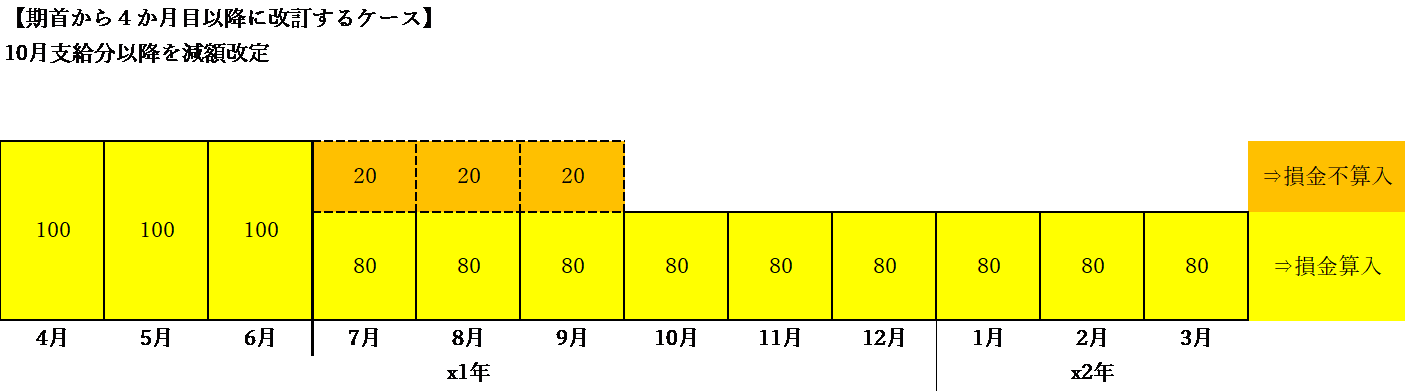

(×)認められないケース②

このような、減額改定の場合も、一部、損金(経費)として認められない金額が生じてしまいます。

5. やむを得ない理由で役員報酬(定期同額給与)を変更したい場合は?

役員報酬は期首から3月以内に変更しないと、変更後の金額で損金(経費)算入が認められないケースがあることを紹介してきました。

ただし、期首から3か月超経過した後に、以下のような事由に直面することが無いとも限りません。

- 代表取締役から平取締役に変更となり、職務内容を考えても、役員報酬の金額を変更する必要がある

- 業績が大幅下落し、資金繰りが窮地に陥った

- 業績悪化により利害関係者の信用を損ねたため、失地回復に役員報酬を減額させたい

このような場合の役員報酬の変更は、意図的に税額をコントロールするものではないので、変更後の金額が損金(経費)として認められています。

もう少し具体的に確認していきましょう。

(1) 臨時改定事由(役員個人の理由による変更)

これは役員の役職(地位)や職務内容に変更があった場合に、役員報酬の変更を認める制度です。

例えば社長が急死してしまったことに伴い、臨時株主総会の決議を経て別の取締役が社長に就任する場合がありますが、通常の取締役とは異なり、代表取締役(社長)となるため、役員報酬が増加するのは自然のことでしょう。

その他にも、役職自体には変更がないものの、急遽退任した取締役の担当業務を他の取締役が引き継いだ場合等、職務内容が大幅に増加してしまった場合には、増加した職務内容に応じて役員報酬を増加させることも考えられます。

このような役職や職務内容が大幅に増減したことに伴い役員報酬を改定することを「臨時改定」といいます。税法で定められる臨時改定事由に該当する場合には、期首から3か月以内でなくとも役員報酬を増減させることができます。

(2) 業績悪化改定事由による減額(会社の理由による変更)

売上や営業利益などの財務諸表の数値が相当程度悪化したことや倒産の危機に瀕した場合など、会社の経営に大きな影響を与えた場合は、期首から3か月以内でなくても、役員報酬を減額することが認められています。

その他に、例えば、次のような場合の減額も業績悪化改定事由に該当すると言えるでしょう。

- 株主との関係上、業績や財務状況の悪化についての役員としての経営上の責任から役員給与の額を減額せざるを得ない場合

- 取引銀行との間で行われる借入金返済のリスケジュールの協議において、役員給与の額を減額せざるを得ない場合

- 業績や財務状況又は資金繰りが悪化したため、取引先等の利害関係者からの信用を維持・確保する必要性から、経営状況の改善を図るための計画が策定され、これに役員給与の額の減額が盛り込まれた場合

なお、会社の一時的な資金繰りの都合や単に業績目標値に達しなかった場合など、利益調整のみを目的とした減額は認められません。

また業績悪化改定事由については「減額」だけが認められており、「増額」は認められていません。

おわりに

これまで見てきたとおり、役員報酬には、「役員の範囲」「内容」「手続」「金額水準」「決定時期」等、様々な論点があります。

スペラビ税理士法人では、役員報酬の範囲や内容、手続、決定時期に関するご相談だけでなく、最適な金額水準を決定のためのサポートも実施しております。

役員報酬に関してお困りのことがあれば、是非、お問合せフォームよりご連絡下さい。