職業柄、顧問税理士を変更したいという方とお会いすることはとても多いのですが、その際によく聞くのが「いつ変更すればいいのか?」「どのタイミングで変更するのが望ましいか分からない」「変更時期を逸してずるずると来てしまう」といった話です。

顧問税理士を変更したいが、変更のタイミングや段取りが分からないために変更できないでいる経営者や個人事業主の方も多い気がします。

そこで今回は、税理士変更を検討している方々向けに、タイミングにフォーカスしてポイントをご説明します。

目次

1. 税理士変更の理想的なスケジュール

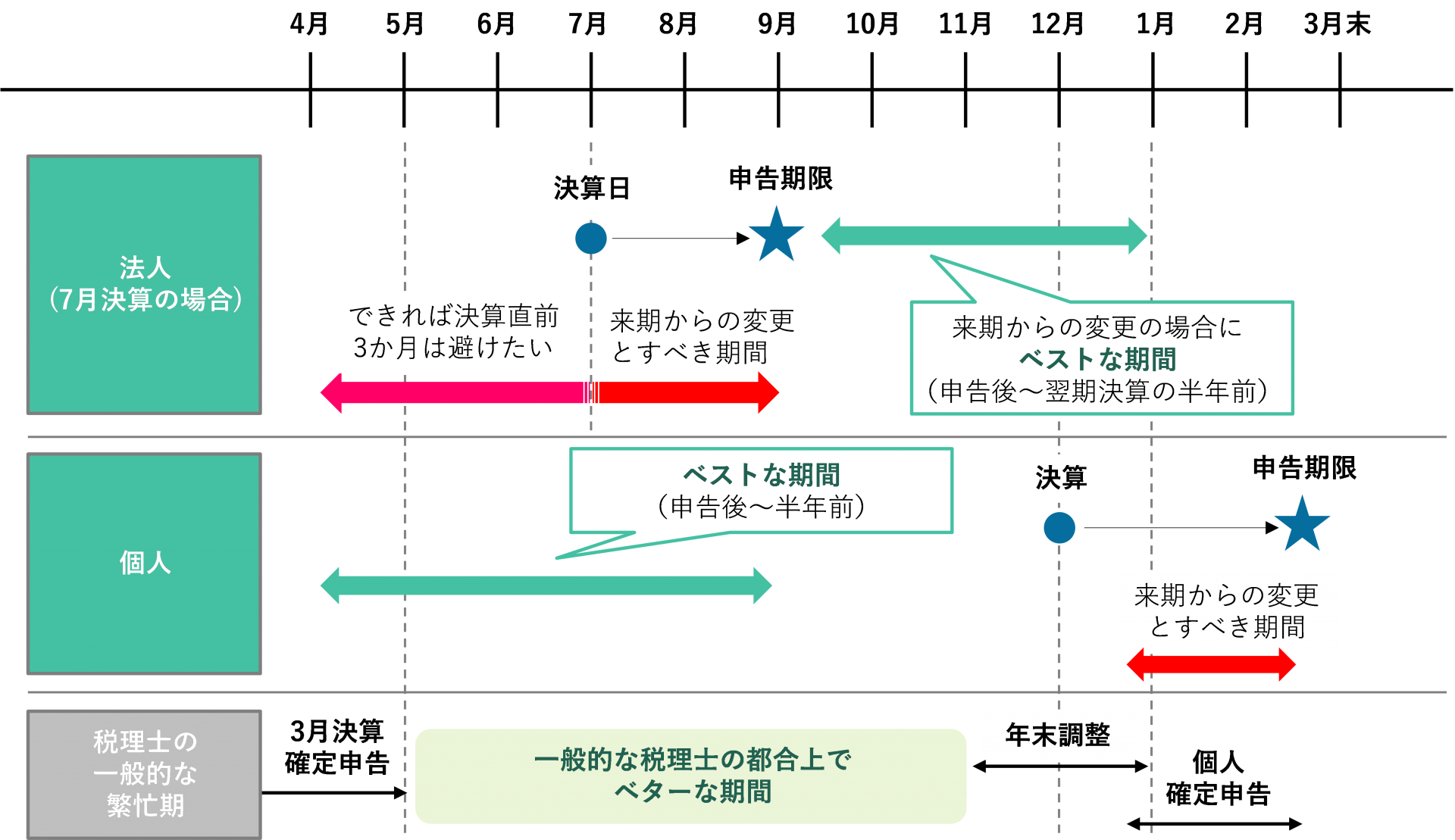

最初に、法人と個人における税理士変更の理想的なスケジュールを示したいと思います。

税理士変更には望ましい期間、避けた方がいい期間というものがあります。詳しく見てみましょう。

2. 税理士の切り替えに最適なタイミング(時期)

(1)「依頼者」にとって最適な時期

依頼者にとって、顧問税理士変更に最適なタイミングは以下の2つです。

1)申告書提出(決算期末日後2か月、延長の届出を出している法人は3ヶ月)直後から翌決算日の半年前まで

2)税務調査後の修正申告書を提出した直後から翌決算日の半年前まで

理由は勿論、十分な準備が可能になるからです。

特に、業歴の長い会社や売上高が10億円を超える規模のある会社は、各種届出書や過去の書類の確認にも時間を要します。

また、税理士に日々の記帳をお願いしている場合、記帳代行のための書類の受け渡しプロセスを確立する必要もあります。

最適なタイミングを過ぎてからの税理士交代ももちろん可能ですが、依頼者・税理士双方の負担が増えるのも事実です。

(2)「依頼者」にとって極力避けたい時期

法人であれば、決算直前3か月での税理士変更はあまりお勧めしません。正確な決算作業ができない可能性や適切なアドバイスがもらえない可能性が高まるからです。税理士変更の初年度から決算にミスがあれば、お互いの信頼関係にも影響しますし、ミスの程度によっては金融機関の評価が変わることもあり得ます。

また、以下の状況下で税理士変更をすることは極力避けるべきです。

- 法人:当期の決算期を過ぎて当期の確定申告を依頼すること

- 個人:当年度の確定申告を1月下旬から確定申告期限までに依頼すること

(3)「税理士」側にとって都合のいい時期

税理士側の都合によっても、引き受けやすい時期とそうでない時期があります。即ち、税理士の繁忙期に重なると、既存顧客の対応で忙しくなり新規受託が後手に回ってしまう可能性があります。

但し、繁忙期は税理士法人や税理士事務所(正確にはその支店単位)によっても異なりますので、もし、依頼したい税理士法人や税理士事務所ありきで税理士変更を進める場合には、「繁忙期はいつですか?」と確認しておくのも一案です。

一般論としては、日本の法人は3月決算が多いため、法人の確定申告作業は5月末までに集中します。そう考えると、法人の確定申告後(6月)から、年末調整に向けた準備が始まる直前 (11月) までが、税理士法人・税理士事務所の比較的対応しやすい期間であるケースが多いものと考えられます。

(4)現在の税理士との顧問契約書が「時期」に影響を与えることも

現在の税理士との顧問契約書が、税理士変更のタイミングに影響を与えることもあります。

「契約を終了させるには●か月前に事前通知しなければならない」といった条項や「解約する場合に一定月までは違約金が生じる」とする条項が存在するケースが多々あるからです。

3. 税理士変更を検討すべきタイミング(理由)

次は、依頼者側の「理由」の面から税理士変更のタイミングを考えてみます。

会社・事業・個人の状況の変化や税理士との関係次第では、「税理士変更を検討すべきタイミング」に来ている場合もあります。例えば以下のような場合です。

(1)現在の税理士の対応に不満がある

典型的には以下の通りです。

- 税理士の対応が遅い

- サービスの割に報酬が高い

- 経営に資する助言が無い

- 税理士法人(事務所)の担当が変わって質が低下した

こうした意見は、実際に、当法人にご相談に来られるお客様でも多く見受けられるケースです。

(2)税理士へのニーズが変化した

こちらも多く見られる事象です。法人であれば、従業員数が増えて次のステージに向かわれる場合やIPOを目指される場合、個人であれば、財産の承継等が発生する可能性が高まってきた場合等があげられるかと思います。

- 資金調達のサポートが欲しい

- 税務申告のためだけでなく、経営意思決定に資する月次決算を行っていきたい

- IPOを目指す、ベンチャーキャピタルから資金調達を行うので企業会計対応できる税理士がいい

- 相続や事業承継、法人成りに関するアドバイスが欲しい

(3)経営者が代替わりした

経営者の代替わりも税理士変更を検討すべき理由となり得ます。

先代経営者が親しくしていた税理士が高齢だと、経験豊富な反面、バックオフィス周りのIT化についていけていないケースが多く見られます。

また、新しい経営者が、先代と親しくしている税理士には相談しづらい、主張しづらいというケースもあります。

- 年齢が近い税理士に相談したい

- クラウド会計を導入して常時数値を見える化したい

- 紙での作業が多いバックオフィス業務を電子化・効率化したい

4. 税理士変更を前任税理士に伝えるべきタイミング(段取り)

税理士変更を検討すべき理由があり、時期的にも問題ない、となれば、最後は段取り(税理士変更をいつ伝えるか)です。

段取りを誤ると、新しい税理士へのスムーズな引継ぎができない可能性もあるので注意しましょう。ここでは、税理士変更を具体的な行動に移す際のステップをご紹介します。

(1)現在の税理士との顧問契約の契約書を確認する

まずするべきことは、現在の税理士との顧問契約書の確認です。

既に説明した通り、事前通知条項や違約金条項が記されている可能性があります。契約書に事前通知条項や違約金条項がある場合、これらに抵触しない時期を意識して行動する必要があります。

(2)次の税理士候補を先に見つけておく

現在の税理士への顧問契約解除を申し入れる前に、次の税理士候補を見つけ、決定しておきましょう。

高いスキルを持った経理部員のいる会社は別ですが、税理士不在の空白期間ができると、税務調査の対応に困るだけではなく、新しい税理士と現在の税理士との間での責任の負担で揉めるリスクも生じます。

(3)次の税理士を決定する

次の税理士を決める際には、必ず、税理士の特徴や得意分野、業務スコープの詳細を確認しておきましょう。

税理士の特徴を確認しておかないとニーズとのミスマッチが生じる可能性がありますし、業務スコープの握りが甘いと金額面で想定と異なる状況になり得ます。

実際に面談して契約を決めることをお奨めします。

(4)現在の税理士に断りを入れる

現在の税理士に断りの連絡をします。断り方の詳細やその際の留意点は別章でも説明しますが、可能な限り、円満な断り方を心がけましょう。

契約に事前通知条項が無いような場合でも、少なくとも、1か月前には契約解除の申入れをした方が宜しいかと思います。

(5)預けている書類を返却してもらう

契約解除の申入れをしたら、預けている書類を返却してもらうよう依頼しましょう。「預けている書類一式を返却してほしい」と申し入れれば、たいていの税理士は対応してくれるはずです。

どんな書類を預けたか忘れてしまった場合や、前任税理士から「指定してほしい」と告げられた場合には、次の税理士に必要な書類を教えてもらうのも一案です。

おわりに

以上のように、税理士変更のタイミングを考える際には、時期や段取りは勿論、その理由も重要になってきます。税理士は経営や数値に関する身近なアドバイザーですので、長く付き合えるよう、金額だけでなく+αの面の理由も含めて選択することをお奨めします。

当法人では、会社設立や事業開始時の顧問契約だけでなく、税理士変更による顧問契約も承っております。本ウェブサイトでも、税理士変更に関するご相談を受け付けておりますのでお気軽にご連絡ください。お電話でのご相談も受け付けております。

また、面談はオンライン対応もしており、かつ、クラウド会計ソフトを導入しているため遠隔地でも問題なく対応できます。

是非一度、当法人へご相談ください。