無申告期間を対象にした税務調査の流れとは?注意点も解説!でも記した通り、無申告へのベストな対応は、気づいたらすぐに確定申告の準備をすることです。

これは鉄則です。

しかし、適切に申告し納税している方もそうでない方も、税金の「時効」については少なからず興味があるのではないでしょうか?

そこで今回は、税金の時効について紹介していきます。

1. そもそも税金の時効とは?

税金は申告期限などから一定期間を経過すると時効が成立し、その成立した期間は無申告や計算間違いがあって納税額が少なかったとしても、これらの納税義務はなくなります。

つまり、例えば50年間無申告だった納税者に対して税務調査が入ったとしても、税務調査官は時効を迎えた無申告期間の税金を徴収することができなくなります。

なぜ税金に時効があるのかというと、現行の税務調査はAIなどを用いて自動化されたものではなく、税務署や国税局の職員が行うため人手に制限があることから、税金に時効を定めて税金の徴収などを画一的かつ速やかに行うためと言われています。

また、我々納税者の観点からは、所得税や法人税などの税金の計算を納税者が自ら行うため、時効を定めないと永久的に法的安定を得られることができないことから、税金に時効が定められています。

時効の成立

時効において大切なことは、「いつ」を基準として、それ以前の納税義務が免責されるかです。

この点、税法における時効は原則5年となっており、脱税など悪質と判断される場合に「7年」となります。

| 税目 | 時効(誤り等による場合) | 時効(悪質な場合) |

| 所得税・法人税・消費税・相続税 | 5年 | 7年 |

| 贈与税 | 6年 | |

| 法人税(欠損金) | 10年 | – |

時効の中断

さらに時効には注意点がもう1つあります。それは時効の「中断」です。

時効は以下のようは事由が起きた場合、いったんリセットされ、そこからまた5年または7年経過するまで時効は成立しないことになります。

- 納税通知書が送付された場合や口頭による告知が行われた場合

- 更生通知書や決定通知書が送付された場合

- 納税に関する督促状が送付された場合

- 納税者が税金の一部を納税した場合

税務署は督促状を一通送付するだけで時効を「中断」させることができるため、時効の成立を期待して無申告で逃げ切ることはほぼ不可能に近いといえます。

なお、納税者側の還付請求も時効があり、時効期間は同じく「5年」です。

過去の税金計算ミスで税金を多く納税してしまった場合は早めに手続き(更生の請求)を行いましょう。

国税通則法第70条 時効の完成猶予及び更新

国税の徴収権の時効は,次の各号に掲げる処分に係る部分の国税については,当該各号に定める期間は完成せず,その期間を経過した時から新たにその進行を始める。

一 更正又は決定 その更正又は決定により納付すべき国税の第35条第2項第2号(申告納税方式による国税等の納付)の規定による納期限までの期間

二 過少申告加算税,無申告加算税又は重加算税(第68条第1項,第2項又は第4項(同条第1項又は第2項の重加算税に係る部分に限る。)(重加算税)の重加算税に限る。)に係る賦課決定 その賦課決定により納付すべきこれらの国税の第35条第3項の規定による納期限までの期間

三 納税に関する告知 その告知に指定された納付に関する期限までの期間

四 督促 督促状又は督促のための納付催告書を発した日から起算して10日を経過した日(同日前に国税徴収法第47条第2項(差押えの要件)の規定により差押えがされた場合には,そのされた日)までの期間

五 交付要求 その交付要求がされている期間(国税徴収法第82条第2項(交付要求の手続)の通知がされていない期間があるときは,その期間を除く。)

~~~~~~省略~~~~~~~~~~

6 国税(附帯税,過怠税及び国税の滞納処分費を除く。)が納付されたときは,その納付された部分の国税に係る延滞税又は利子税についての国税の徴収権の時効は,その納付の時から新たにその進行を始める。

2. 無申告の場合の時効とは

所得税や法人税の時効は原則で5年と説明しましたが、無申告は悪質な場合と判断されて7年になる可能性があります。

しかし、無申告だからといって、すべてのケースで時効が7年になるわけではないです。

無申告だった期間が税務署にバレた場合、まずは5年分の資料を準備するよう依頼を受けるでしょう。

なぜ5年分なのかというと、税務署側も最初から無申告が悪質だったと判断できる材料を持っていることは少ないため、最初は5年分調べることが一般的です。

その税務調査で以下のようなことがあると無申告が悪質と判断されて、追加で2年分の資料を提出するように求められます。

- 無申告は納税を避けるために故意だった

- 税務調査での資料依頼で一部の売上などを隠す

- 税務調査官へ虚偽の資料や数字を伝える

その結果、7年分の税務調査が実施されることになります。

3. 時効が成立する可能性は限りなく低い

無申告でも最大7年で時効が成立すると説明しましたが、この時効は税務署から所得税や法人税等の催促状が送付された場合には中断されます。

つまり、税務署からすれば簡単に時効を中断させることができるのです。

時効が中断されると、そのタイミングで時効はリセットされ、そこからまた5年や7年経過するまで時効は成立しません。

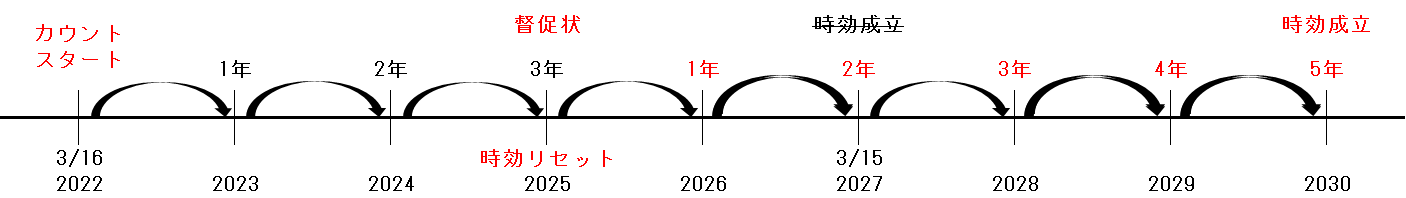

例として、2021年分の所得税確定申告が無申告だった場合の時効成立を図にしてみました。

時効が原則通り5年だった場合は2027年に時効が成立しますが、仮に、2025年に督促状が来た場合はそこでいったん時効がリセットされてしまい、時効成立はそこからまた5年経過した2030年になります。

なお、無申告について「少しぐらいならバレないから大丈夫」と言われることもあるかもしれませんが、税務署は税金を徴収するプロです。

税務署は限られた人数で効率的に税金を徴収しようと考えているため、無申告であることを発見してもすぐに納税者へ連絡することはせず、原則的な時効である5年分を税務調査の対象にできるタイミングで実施することが多いです。

つまり、無申告期間について税務署から連絡が来ていないことは、税務署にバレていないというわけではなく、むしろ効率よくまとめて税金を徴収するタイミングを見計らっている可能性もあるわけです。勘違いしないようにしましょう。

4. 時効が成立していない無申告期間の対応は?

時効が成立していない無申告期間がある場合は、以下の対応をすぐにしましょう。

- 状況(無申告期間)の把握をする

- 税理士へ相談する

- 資料を揃えて申告と納税をする

①状況(無申告期間)の把握

まずはいつから無申告だったのか、状況を把握しましょう。

法人(会社)であれば、会社設立後は法人税の申告義務があるので無申告期間の把握は比較的簡単です。

個人の場合は、所得の種類や金額によっては申告義務がない場合もあり得ます。

申告義務の詳細が分からない場合でも、最低限、申告していなかった期間は把握しておくようにしましょう。

②税理士へ相談

無申告期間の把握が完了したら、早めに税理士へ相談しましょう。

税理士は無申告期間の申告書作成をサポートし、かつ、その後税務調査が行われれば、その現場に立ち会って税務調査官からの質問に対応することができます。

しかし、法人の事業内容や個人の所得の内容等、納税者の状況を具体的に把握しないと十分なサポートは行えません。

また、納税者が税理士に対して売上の一部を隠し、その売上隠しが税務調査現場でバレてしまうと、悪質な脱税として重加算税が課税されることもあり得ます。

税理士に相談する際には、無申告期間の数字の流れなどすべてを包み隠さず伝えましょう。

なお、状況によっては無申告加算税が免除されるケースもあります。

無申告加算税が免除されるケースは以下の記事で紹介していますので、気になる方はご覧ください。

③資料を揃えて申告と納税をする

最後に、税理士のサポートを受けて作成した申告書の提出と納税を行いましょう。

これで無申告期間の対応はひと段落です。

なお、申告後に税務署から申告内容について質問等がある場合がありますが、税理士は本人の代理として応対することも可能ですので、焦る必要は全くありません。聞かれた質問に対しては、何も隠さず事実のみを回答するように意識しましょう。

おわりに

無申告の時効について紹介しましたが、いかがでしたでしょうか。

税金には時効があるものの、税務署からすれば簡単に「時効の中断」ができるため、無申告で逃げ切ることの難しさがご理解頂けたと思います。

無申告期間が発生してしまったら、一刻も早くその解決に動き出しましょう。

スペラビ税理士法人では、法人・個人ともに、無申告期間の申告書作成のサポートに加え、税務調査現場で税務調査官への対応もサポートしています。

無申告期間があった場合や税務調査での対応に不安を感じている方は、まずはお問合せフォームよりご相談下さい。